7月才刚刚开始,已经有好几家P2P平台接连暴雷,相继被警方立案侦查。

“车贷一哥”翻车,P2P微贷网被立案

3000亿借贷、71亿未还

5月底才宣布退出网贷行业,在业内有“车贷一哥”之称的P2P公司——微贷网终究还是“翻车”了。

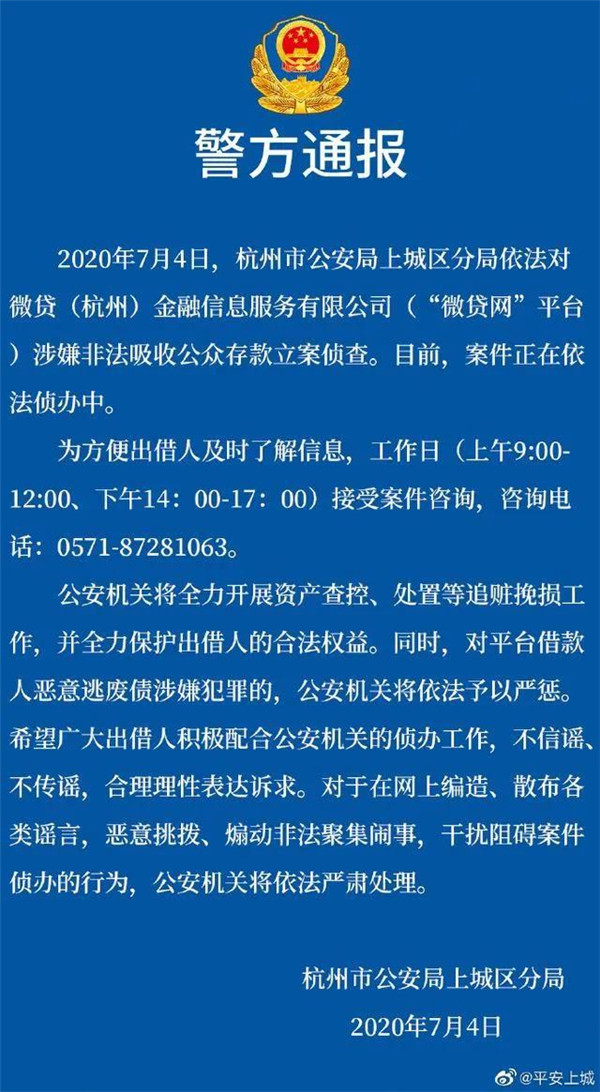

7月4日晚,杭州市公安局上城区分局宣布对微贷(杭州)金融信息服务有限公司(简称“微贷网”)涉嫌非法吸收公众存款立案侦查。目前,案件正在依法侦办中。

随后,警方又在微博发文,敦促通过微贷网进行借款且尚未还款的借款人(以下简称“平台借款人”)积极主动归还借款。

据中国互金协会数据显示,截止2020年2月29日,微贷网待还余额为85.83亿元。5月12日,微贷网发布《未签约新方案用户资金量不足17亿,未签约用户请尽快签约》。方案仅上线14天,已签约用户资金量约54.5亿,未签约新方案用户资金量不足17亿。据此计算,截止5月12日,微贷网待还余额在71.5亿元左右。

微贷网官网显示,截至2020年2月末,出借人数量11.55万人,借款人数量31.5万人,累计借贷金额2987.88亿元,借贷笔数为782万笔。

股价累计跌幅近90%

据悉,微贷网成立于2011年,主营汽车抵押贷款。作为浙江杭州本土最大的车贷平台,2018年11月15日晚,微贷网在美国纽交所上市,成为51信用卡香港上市后,浙江第二家P2P上市公司。而截止目前,微贷网股价已经从最高的13.63美元/股跌至1.35美元/股,跌幅高达90%,公司市值仅剩9371万美元,折合人民币6.62亿元。

有业内人士推测,现金流断了,或许是压倒微贷网的最后一根稻草。

爱钱进被立案侦查:全国超37万人“踩雷”

近日,爱钱进疑似暴雷引起关注,网上传出有投资者举牌喊出“爱钱进诈骗汪涵退代言费,汪涵请出来还我血汗钱”的标语。

据21世纪经济报道,此前公安已对爱钱进立案调查。爱钱进官网披露,截至2020年5月31日,爱钱进借贷余额本金约227.6亿元,当前出借人数量约37.6万人。

该平台逾期事件在今年初已有发酵,并不断有投资者在网上投诉,并在5月份时被官方回复已对爱钱进“立案调查”,此次因为“明星”而再度引起关注。

7月1日,记者查询北京市金融局官网发现,此前有投资人提出“爱钱进到期不退钱”,5月8日,北京市金融局在答复中透露,公安机关已经立案调查爱钱进平台。

关于此事,7月1日,记者微信询问爱钱进CEO蔡园竹,未获回复;记者多次拨打爱钱进官网客服电话,亦无人接听,随后收到爱钱进短信,进入自助咨询通道,系机器人客服。此前,6月9日,爱钱进官网还公告称,按照P2P网贷领域征信体系建设有关工作安排,我司已接入金融信用信息基础数据库(即人民银行征信系统)。

中国式P2P骗局:那些年踩过的“雷”

近年来,尽管P2P监管趋严,投资者的风险意识逐步增加,但P2P投资陷阱还是防不胜防,前有e租宝、快鹿、中晋,后有善林金融、银票网、唐小僧,不少投资人频频“踩雷”。问题平台假借互联网金融、P2P之名,行诈骗集资“伪金融”之实,突破监管红线,涉嫌违规操作。据如是金融研究院分析,常见的P2P骗局大致可分为以下几种:

第一类是自融自保。

自融自保是银监会明确为P2P划定的红线,自融是平台发标为自身融资,借款人即为平台或平台关联方,自保是平台为投资人提供本息保障,这和P2P平台信息中介的定位完全不符。

P2P平台自融自保常见的漏洞有三点:

一是虚构投资标的,多为高息、高额、短期,借款资料十分简陋,信息模糊甚至缺失;

二是单一反复借款,通常借款人数偏少,且与平台方有关联,借款用途模糊不清;

三是托管信息缺失,未进行第三方资金托管或托管不合规范,P2P平台账户和资金账户混为一体,无法实现风险隔离。

第二类是短期诈骗。

由于中国P2P多定位为小贷公司,准入门槛低,诈骗成本低,所以有些P2P平台建立的目的就是为了短期诈骗,利用投资者赚快钱的心理,冒用投资背景包装平台,采用高额返现、“秒标”“天标”等手段吸引客户投资,干一票就走人。

P2P平台短期诈骗有两大常见特点:

一是多为新设平台,成立时间短,没有尚未经过市场检验,缺乏历史业绩作为参考;

二是经常出现“秒标”,平台为聚集人气偶尔发一些高收益、超短期限的借款标的是比较正常的,但经常出现“秒标”可能就存在猫腻,很有可能是虚构的借款标的,借机敛财。

第三类是庞氏骗局。

与短期诈骗不同的是,庞氏骗局通过借新还旧,存续期较长,融资体量较大,社会危害更严重。这类平台通常看起来较为正规,通过承诺高额收益吸引投资者,但实际投资收益无力覆盖投资者利息,只能用新增投资者的本金支付前期投资者的本息,一旦新增资金放缓或者停止进入时,整个体系就会崩盘,投资者基本血本无归。

P2P平台庞氏骗局常见的手法有以下四种:

一是包装平台。对平台资质、背景、业绩进行全方位包装,使平台看起来正规,值得信赖。

二是虚构标的。为了能够持续募集资金,不少平台利用信息披露监管不严的漏洞,编造借款信息。

三是高息诱惑。向投资者承诺高于市场水平的年化收益率或者高额返利,大肆宣传高收益,引诱鼓动投资者参与。

四是资金池运作。资金池在金融业务中较为常见,也是金融监管的重点。

进入“收尾阶段”,P2P还有机会吗?

在互联网金融风险专项整治的持续强化下,多地相继宣布取缔网贷平台。

截至目前,已有山东省、湖南省、四川省、重庆市、河南省、河北省、云南省、甘肃省、山西省、内蒙古自治区、陕西省、吉林省、湖北省等地先后公告取缔辖内网贷机构。而媒体报道称,目前尚未宣布取缔网贷业务的省份,也正在监管的指导下,全面推进P2P退出和转型。

据今年4月召开的互联网金融和网络借贷风险专项整治工作电视电话会议透露,截至2020年3月31日,全国实际在运营网络借贷机构139家,比2019年初下降86%;借贷余额下降75%;出借人数下降80%;借款人数下降62%。机构数量、借贷规模及参与人数连续21个月下降。整治工作开展以来,累计已有近5000家机构退出。

中央财经大学中国互联网经济研究院副院长欧阳日辉表示,目前网贷已经处于一个收尾阶段,金融市场的扰乱者应该得到相应的惩罚,这样金融市场才能得到健康发展。

网贷之家在《2019年中国网络借贷行业年报》中表示,新的一年,网贷行业无论是商业模式、合规情况都面临迭代进化,迭代后的金融服务供给方将更符合监管要求,合规化、持牌化是未来的趋势。同时包括网贷在内的民间金融有序发展还依赖于法制体系的完善、征信体系的成熟、监管科技的提升。待这些市场供给方迭代及基础设施建设完备后,或许才会迎来网贷领域的第二春。